Inhalt

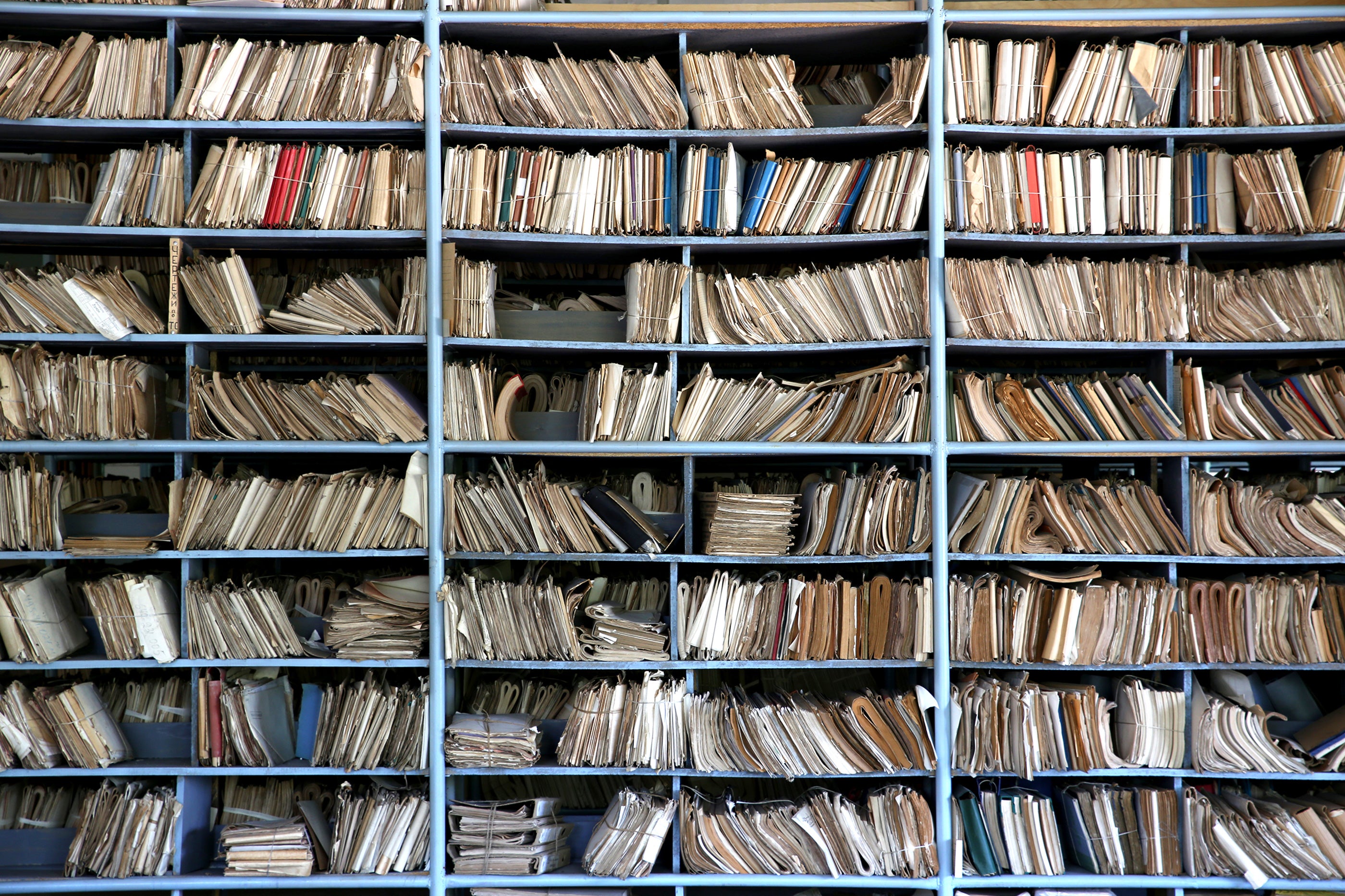

Sie kennen das als Unternehmer, aber auch als Privatperson: Es fallen große Mengen an Dokumenten an. Nicht immer ist klar, welche Unterlagen man aufbewahren und welche man getrost vernichten kann. Es gelten jedoch in vielen Fällen gesetzliche Aufbewahrungsfristen, die vorschreiben, wie lang Sie ein Dokument vorlegen können müssen. Wir stellen Ihnen relevanten gesetzlichen Regeln vor und liefern weitere Informationen.

Aufbewahrungsfristen für Unternehmen

Aufbewahrungsfristen im engeren Sinne, also gesetzliche Vorgaben, wie lang ein Dokument aufzubewahren ist, existieren für Unternehmen. Hierbei liegt der Grund in der Nachvollziehbarkeit der Geschäftstätigkeiten. Daher müssen Unternehmen und Selbstständige ihre geschäftlichen Unterlagen aufbewahren. Wie lang die jeweilige Frist für die Aufbewahrung ist, hängt von der Art des Dokuments und dem zugrunde liegenden Gesetz ab. Als allgemeine Faustregel lässt sich festhalten, dass Unternehmen und Gewerbetreibende ihre Geschäftsunterlagen zwischen sechs und zehn Jahren aufbewahren müssen.

AUFBEWAHRUNGSFRIST ABGELAUFEN?

Lassen Sie jetzt Ihre Akten 100-prozentig sicher vernichten

Aktenvernichtung online bestellenAngebot erstellenGesetzliche Regelungen zu Aufbewahrungsfristen

In verschiedenen Gesetzestexten sind Regelungen zur Aufbewahrung von Geschäftsunterlagen. Die Aufbewahrungspflicht für die meisten Geschäftsunterlagen ergibt sich entweder aus dem Steuer- oder Handelsrecht. Darüber hinaus bestehen Regelungen im Sozialrecht, Arbeitsrecht und weiteren Rechtsgebieten. Diese spielen jedoch für die Buchhaltung oftmals eine untergeordnete Rolle.

Unternehmer und Kaufleute sind durch diese Gesetze verpflichtet, gewisse Belege für einen vorgegebenen Zeitraum aufzubewahren. Der Grund liegt in der Überprüfbarkeit der Geschäftstätigkeiten: Sowohl der Unternehmer als auch die Steuerbehörde haben somit die Möglichkeit, auch zurückliegende Geschäftsaktivitäten nachzuvollziehen. Das Handelsgesetzbuch (HGB) verpflichtet zudem Kaufleute, ihre Unterlagen aufzubewahren. Die Regelungen über die Aufbewahrungsfristen stimmen zwischen Abgabenordnung und Handelsgesetzbuch größtenteils überein. Es entstehen also für ein Unternehmen keine widersprüchlichen Bestimmungen, wenn es kaufmännischen Tätigkeiten nachgeht.

Neben den Gesetzestexten kommt einer Bekanntmachung des Bundesfinanzministeriums erhebliche Bedeutung zu. Es versammelt unter dem Titel “Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD)” verschiedene Zusätze zu den Bestimmungen der Abgabenordnung. Besonders interessant sind dabei die Vorgaben, die zur elektronischen Aufbewahrung von Dokumenten gemacht werden.

Wer ist zur Aufbewahrung verpflichtet?

Die Regelungen aus dem Steuerrecht beziehen sich auf alle Körperschaften, die zur Buchführung verpflichtet sind. Damit sind also nicht nur Handelsgesellschaften oder Kaufleute zur Aufbewahrung ihrer Unterlagen verpflichtet.

Die Grundlage für die steuerrechtliche Aufbewahrungspflicht wird in der Abgabenordnung (AO), dem grundlegenden Gesetz rund um die Steuer in Deutschland. In Paragraf 140 weist der Gesetzgeber zusätzlich darauf hin, dass auch andere Gesetze maßgeblich sein können, “die für die Besteuerung von Bedeutung sind”. Darunter fällt z. B. das Umsatzsteuergesetz. Zudem bietet der Paragraph die Möglichkeit, etwa das Handelsgesetzbuch zur Begründung einer Aufbewahrungspflicht zurate zu ziehen. In manchen Branchen werden Aufbewahrungspflichten darüber hinaus durch weitere Gesetze begründet. Für Bewachungsbetriebe gelten bspw. zusätzliche Bestimmungen aus der Gewerbeordnung.

Buchführungspflicht

Die Pflicht zur Buchführung und Aufzeichnung der steuerlichen Unterlagen betrifft Wirtschaftsunternehmen und Gewerbetreibende, sowie Land- und Forstwirte. Je nach Art des Betriebes gibt es verschiedene Voraussetzungen, die eine Buchführungspflicht begründen. Nach § 141 der Abgabenordnung müssen Gewerbebetriebe Buch führen, wenn Sie mehr als 600.000 Euro Umsatz im Kalenderjahr oder mehr als 60.000 Euro Gewinn im Wirtschaftsjahr erzielt haben.

Für Forst- und Landwirtschaftsbetriebe gilt eine Buchführungspflicht ebenfalls ab einem Gewinn von 60.000 Euro im Wirtschaftsjahr. Eine andere Grundlage für die Buchführungspflicht der Wirtschaftswert der bewirtschafteten Flächen: Liegt dieser über 25.000 Euro, ist der Betrieb ebenfalls zur Buchführung verpflichtet.

Ausnahmen von der Pflicht

Weil die Grundlage für die Buchhaltungspflicht die “Feststellungen der Finanzbehörde” (§ 141 AO) sind, kann diese auch Ausnahmen von der Pflicht bewilligen. Diese Ausnahmen werden im Härtefall gewährt. Zudem darf die Besteuerung nicht beeinträchtigt werden.

Ein Härtefall, der zur Buchführungspflicht führen kann, ist der Verkauf von Vermögen aus dem Firmeninventar. Wenn ein Unternehmen eine Liegenschaft verkauft und dadurch über die Umsatz- bzw. Gewinngrenze kommt, kann dies als Ausnahme gewertet werden. Schließlich handelt es sich bei dem Verkauf um einen einmaligen Vorgang. Im Allgemeinen werden Krankheiten und sonstige “Härten” durch die Buchführungspflicht nicht anerkannt.

Die Härtefallregelung bezieht sich darüber hinaus nur auf die Aufbewahrungspflicht, die sich aus dem Steuerrecht ergibt. Für Kaufleute und Handelsgesellschaften ergibt sich die Buchführungspflicht aus dem Handelsgesetzbuch (§ 257 HGB).

Welche Dokumente müssen aufbewahrt werden?

Die Abgabenordnung nennt spezifisch, welche Unterlagen jeder Steuerpflichtige aufzubewahren hat. Der maßgebliche Paragraf ist hierbei § 147. Im Allgemeinen lässt sich sagen, dass alle Unterlagen und Dokumente, die für die Besteuerung wichtig sind, der Aufbewahrungspflicht unterliegen.

Aufzubewahrende Unterlagen nach § 147 AO

Im Absatz 1 konkretisiert das Gesetz die aufzubewahrenden Unterlagen. Aufzubewahren sind im Wortlaut der AO:

- Bücher und Aufzeichnungen

- Inventare

- Jahresabschlüsse

- Lageberichte

- die Eröffnungsbilanz sowie die zu ihrem Verständnis erforderlichen Arbeitsanweisungen und sonstigen Organisationsunterlagen

- die empfangenen Handels- oder Geschäftsbriefe

- Wiedergaben der abgesandten Handels- oder Geschäftsbriefe

- Buchungsbelege

- Unterlagen nach Artikel 15 Absatz 1 und Artikel 163 des Zollkodex der Union

- sonstige Unterlagen, soweit sie für die Besteuerung von Bedeutung sind.

Aufzubewahrende Unterlagen nach § 257 HGB

Im Handelsgesetzbuch finden sich ebenfalls konkrete Bestimmungen, welche Dokumente aufzubewahren sind. Im Wortlaut des Gesetzes sind dies:

- Handelsbücher

- Inventare

- Eröffnungsbilanzen

- Jahresabschlüsse

- Einzelabschlüsse nach § 325 Abs. 2a

- Lageberichte

- Konzernabschlüsse

- Konzernlageberichte sowie die zu ihrem Verständnis erforderlichen Arbeitsanweisungen und sonstigen Organisationsunterlagen

- die empfangenen Handelsbriefe

- Wiedergaben der abgesandten Handelsbriefe

- Belege für Buchungen in den von ihm nach § 238 Abs. 1 zu führenden Büchern (Buchungsbelege).

Klassifizierung von Dokumenten

So konkret die Vorgaben der beiden Gesetzen anmuten, so schwierig ist die Umsetzung mitunter. Denn auch wenn im weiteren Verlauf des § 257 HGB Erläuterungen zu einzelnen Dokumententypen gemacht werden, sind nicht alle Briefe, die ein Unternehmen versendet, Geschäftsbriefe. Es lohnt sich daher, genauer zu betrachten, welche Unterlagen unter den jeweiligen Bezeichnungen tatsächlich zu verstehen sind.

Bücher und Aufzeichnungen

Zu den Handelsbüchern und Aufzeichnungen gehört zunächst das Grundbuch, welches auch als Journal bezeichnet wird. Hier befinden sich alle geschäftlichen Vorgänge, chronologisch und detailliert aufgelistet. Des Weiteren gehören die Haupt- und Nebenbücher in diese Kategorie. Die Art der Buchführung entscheidet über die Form der Nebenbücher, die entweder als Konten oder als Belege vorliegen.

Inventare

Als Inventare werden Auflistungen über die Vermögensgegenstände, aber auch die Schulden eines Unternehmens verstanden. Welche Unterlagen im Einzelnen von dem Begriff umfasst werden, hängt von der Art ab, wie das Inventar geführt wird. Eventuell sind Anweisungen oder Beschreibungen zum Verständnis notwendig. Diese müssen dann ebenfalls aufbewahrt werden.

Geschäfts- bzw. Handelsbriefe

Unter diesem Begriff versteht man die Korrespondenz eines Unternehmens, um ein Geschäft anzubahnen, durchzuführen oder rückgängig zu machen. Nicht jedes Schriftstück, das im Posteingang oder -ausgang eines Unternehmens landet, erfüllt diese Beschreibung. Entgegen der Bezeichnung sind mit “Brief” nicht nur klassische Schriftstücke, sondern auch elektronische Nachrichten gemeint. Insbesondere Faxe und E-Mails fallen deshalb unter die Aufbewahrungspflicht, wenn sie Geschäftsvorgänge dokumentieren.

Buchungsbelege

Unter diesem Begriff versteht der Gesetzgeber Unterlagen, die Geschäftsvorfälle dokumentieren. Belege bilden damit die Grundlage für einen Eintrag in die Geschäftsbücher. Der Beleg dient dazu, einen Vorgang in den Büchern nachvollziehbar zu machen. Somit können die Behörden sichergehen, dass die Vorgänge korrekt in den Büchern stehen. In vielen Fällen sind Belege zugleich als Geschäftsbriefe einzustufen.

Sonstige Unterlagen

Unter diesem Begriff versammelt sich eine Armada von Unterlagen, die in einem Unternehmen anfallen, z. B. Kalkulationen und Personalakten. Sobald diese Dokumente für die Besteuerung eines Unternehmens relevant sind, müssen sie mit den anderen Unterlagen geordnet aufbewahrt werden.

Einen Sonderstatus haben Rechnungen inne: Diese müssen gemäß § 14b Umsatzsteuergesetz (UStG) aufbewahrt werden, egal ob es sich um selbst erstellte oder empfangene Rechnungen handelt. Allerdings ist es nicht vorgeschrieben, das Original aufzubewahren.

Dokumente ohne Aufbewahrungsfrist

Alle Unterlagen und Papiere, die in eine der oben genannten Kategorien fallen, sind für die Finanzbehörden relevant. Weitere Dokumente, die für den internen Gebrauch bestimmt sind, unterliegen keiner Aufbewahrungspflicht. Wann Sie diese internen Dokumente vernichten, ist Ihnen daher freigestellt.

Beispiele für Unterlagen, die nicht aufbewahrt werden müssen:

- erfolglose Angebote

- statistische Berichte

- Anwesenheitslisten bei Betriebsversammlungen

Wie lang sind die Aufbewahrungsfristen?

Es gelten unterschiedliche Fristen, je nach Art des Dokuments. Welche Frist im Einzelnen gilt, wird in den verschiedenen Gesetzen festgelegt. Für die meisten Unterlagen gilt eine Aufbewahrungsfrist von sechs oder zehn Jahren. In Sonderfällen können jedoch deutlich längere Fristen gelten, in manchen Branchen bis zu 30 Jahre (z. B. Krankenhäuser).

AUFBEWAHRUNGSFRIST ABGELAUFEN?

Lassen Sie jetzt Ihre Akten 100-prozentig sicher vernichten

Aktenvernichtung online bestellenAngebot erstellenAufbewahrungsfrist 10 Jahre

Für besonders bedeutsame Unterlagen sieht der Gesetzgeber eine Aufbewahrungsfrist von zehn Jahren vor. Aus § 147 AO und § 14b UStG ergibt sich für folgende Dokumente eine Aufbewahrungspflicht von zehn Jahren:

- Bücher und Aufzeichnungen über die Geschäftsvorgänge

- Jahresabschlüsse

- Inventare

- Lageberichte

- Eröffnungsbilanz inkl. dazugehörige Unterlagen

- Buchungsbelege

- Rechnungen

- Unterlagen für die Zollanmeldung (im Fall, dass die Zollbehörde diese nicht geprüft hat).

Aufbewahrungsfrist 6 Jahre

Die sechsjährige Frist gilt für die anderen Dokumente, die in den Gesetzen erwähnt werden:

- Handels- bzw. Geschäftsbriefe (empfangen)

- abgesendete Handels- oder Geschäftsbriefe (in Kopie bzw. anderweitiger Wiedergabe)

- die sonstigen Unterlagen, insofern Sie für die Steuer wichtig sind

Beginn der Aufbewahrungsfrist

Für die meisten Dokumente, die aufzubewahren sind, beginnt die Frist mit dem Ende des Kalenderjahres. Maßgeblich ist dabei jedoch, wann der letzte Vorgang im Bezug auf dieses Dokument erfolgt ist. Bei den Büchern ist dies üblicherweise die letzte Änderung. Bei vielen aufbewahrungspflichtigen Dokumenten ändert sich jedoch nichts mehr. Daher beginnt die Aufbewahrungspflicht am Ende des Jahres, in dem der Geschäftsbrief abgesendet oder empfangen bzw. die Bilanz oder der Bericht erstellt wurde. Bei Verträgen, die für die Steuer wichtig sind, beginnt die Aufbewahrungsfrist am Ende des Jahres, in dem der Vertrag endet.

Beispiel: Der Jahresbericht von Hertha BSC für das Jahr 2018/19 wurde 2019 erstellt. Die Aufbewahrungsfrist beginnt damit am Ende des Kalenderjahres 2019 und läuft bis zum Ende des Jahres 2029.

Weitere Informationen erhalten Sie in unseren Artikeln zu den Themen:

- Aufbewahrungsfristen Lieferscheine

- Aufbewahrungsfristen Verträge

- Aufbewahrungsfristen Buchungsbelege

- Aufbewahrungsfristen Rechnungen

Aufbewahrungsfrist und Festsetzungsfrist

In bestimmten Fällen kommt es vor, dass sich die Aufbewahrungsfristen über die oben genannten Zeiträume verlängern. Das kommt vor, wenn die Dokumente für die Kalkulation der Steuern von Bedeutung sind und die Steuerfestsetzungsfrist noch nicht verstrichen ist. Diese Frist beträgt im Normalfall zwischen einem und vier Jahren. Sie kann sich jedoch auf bis zu zehn Jahre verlängern, wenn die Steuerbehörde Unregelmäßigkeiten erkennt.

Was droht bei Verstoß gegen die Fristen?

Unternehmer, Kaufleute und Gewerbetreibende verstoßen gegen die Buchführungspflicht, wenn Sie Dokumente, die einer Aufbewahrungsfrist unterliegen, vor deren Ablauf vernichten. Die Konsequenz einer mangelhaften Buchhaltung kann die Schätzung der Besteuerungsgrundlage durch das Finanzamt sein (§ 162 AO). Diese orientiert sich an Vergleichswerten aus der jeweiligen Branche und kann sich damit zu Ihrem Nachteil auswirken. In extremen Fällen ist es möglich, dass von einer Steuergefährdung oder -hinterziehung ausgegangen wird. Dann drohen Geld- oder sogar Haftstrafen.

Aus der Verletzung der Buchführungspflicht können die Behörde mitunter weitere Delikte ableiten. Wenn die Unterlagen für ein Insolvenzverfahren relevant sind, kommt eine strafrechtliche Verfolgung wegen Insolvenzstraftaten (§§ 283 ff. StGB) in Frage. Je nach Rechtsform der Organisation begründet die mangelhafte Buchführung zudem die Verfolgung gemäß den betreffenden Bestimmungen (z. B. GmbH-Gesetz).

Wurden die Unterlagen nicht nur nicht aufbewahrt, sondern vorsätzlich vernichtet oder den Behörden vorenthalten, kommt eine strafrechtliche Verfolgung nach § 274 StGB in Frage.

AUFBEWAHRUNGSFRIST ABGELAUFEN?

Lassen Sie jetzt Ihre Akten 100-prozentig sicher vernichten

Aktenvernichtung online bestellenAngebot erstellenForm der Aufbewahrung

Für die unterschiedlichen Dokumente gelten nicht nur abweichende Fristen für die Aufbewahrung. Es gibt darüber hinaus Unterschiede, wie die einzelnen Unterlagen aufbewahrt werden müssen. Allen Formen ist gemeinsam, dass die Dokumente lesbar sein müssen. Das ist insbesondere relevant, wenn die Unterlagen auf Thermopapier ausgestellt werden. Es liegt in Ihrer Verantwortung, dafür zu sorgen, dass die Informationen am Ende der Aufbewahrungsfrist noch erkennbar sind.

In den einschlägigen Gesetzestexten werden drei Formen unterschieden:

- Aufbewahrung im Original

- Aufbewahrung mit bildlicher Wiedergabe

- Aufbewahrung mit inhaltlicher Wiedergabe

Aufbewahrung im Original

Das Original ist die “strengste” Aufbewahrungsform. Die Abgabenordnung verlangt die Aufbewahrung im Original für Jahresabschlüsse und Eröffnungsbilanzen (§ 147 AO).

Es muss über den gesamten Zeitraum der Aufbewahrung gewährleistet sein, dass das Dokument lesbar ist und anderen zur Verfügung gestellt werden kann.

Für Dokumente, die digital erstellt werden, gilt diese digitale Form als Original. Es muss gewährleistet sein, dass das Dokument maschinell auswertbar ist. Ein Ausdruck gilt damit nicht als Original.

Für elektronische Rechnungen macht das Umsatzsteuergesetz bestimmte Vorgaben, um die Unversehrtheit des Dokuments zu gewährleisten.

Aufbewahrung in bildlicher Wiedergabe

Für Rechnungen sowie Geschäfts- bzw. Handelsbriefe sieht das UStG die Wiedergabe in bildlicher Form vor. Dabei muss es sich um eine Form handeln, die identisch mit der des ursprünglichen Dokuments ist. Diese Vorgabe lässt sich bspw. mit einem Scan im PDF-Format oder als Kopie erfüllen.

Aufbewahrung in inhaltlicher Wiedergabe

Diese Form wird in den Gesetzestexten für die sonstigen Unterlagen, bspw. Handelsanweisungen, vorgesehen. Die inhaltliche Wiedergabe erfordert nicht, dass es sich um eine exakte Kopie handelt. Allerdings muss gewährleistet sein, dass alle Informationen richtig, vollständig und unveränderlich gespeichert sind.

Übersicht über Fristen einzelner Dokumente

Die folgende Übersicht zählt verschiedene Dokumente und Datenträger auf, die in einem Unternehmen wichtig sein können. Beachten Sie: Die Aufbewahrungsfrist ergibt sich aus der Funktion des Dokuments innerhalb Ihres Unternehmens! Deshalb ist es möglich, dass die tatsächlichen Fristen von unserer Tabelle abweichen.

| Art des Dokuments | Aufbewahrungsfrist in Jahren |

| Abrechnungsunterlagen | 10 |

| Abtretungserklärungen, soweit erledigt | 6 |

| Änderungsnachweise der EDV-Buchführung | 10 |

| Akkreditive | 6 |

| Aktenvermerke | 6 |

| Aktenvermerke, wenn Bilanzunterlagen oder Buchungsbelege | 10 |

| Angebote mit Auftragsfolge | 6 |

| Angestelltenversicherung (wenn Buchungsbelege) | 10 |

| Anhang zum Jahresabschluss (§264 HGB) | 10 |

| Anlagenvermögensbücher- und Karteien | 10 |

| Anträge auf Arbeitnehmersparzulage | 10 |

| Arbeitsanweisungen (auch für EDV-Buchführung) | 10 |

| Aufbewahrungsvorschriften für betriebliche EDV-Dokumentation | 10 |

| Aufzeichnungen | 10 |

| Ausgangsrechnungen | 10 |

| Außendienstabrechnungen wenn Buchungsbelege | 10 |

| Außendienstabrechnungen, wenn sonstige | 6 |

| Bankbelege | 10 |

| Bankbürgschaften nach Vertragsende | 10 |

| Bedienerhandbücher Rechnerbetrieb | 10 |

| Belegformate | 10 |

|

Beitragsabrechnungen zu Sozialversicherungsträgern, wenn Buchungsbelege |

10 |

| Belege, soweit Buchungsfunktion (Offene-Posten-Buchhaltung) | 10 |

| Benutzerhandbücher bei EDV-Buchführung | 10 |

| Betriebsabrechnungsbögen mit Belegen als Bewertungsgrundlagen | 10 |

| Betriebskostenrechnungen | 10 |

| Betriebsprüfungsberichte (steuerliche Außenprüfung) | 6 |

| Bewertungsunterlagen | 10 |

|

Bewirtungsunterlagen (Formblatt, wenn Buchungsbelege oder steuerlich erforderlich) |

10 |

| Bilanzen (auch Eröffnungsbilanz) | 10 |

| Blockdiagramme, soweit Verfahrensdokumentation | 10 |

| Buchungsbelege | 10 |

| Darlehensunterlagen (nach Vertragsende) | 6 |

| Darlehensunterlagen (nach Vertragsende), als Buchungsbeleg | 10 |

| Dauerauftragsunterlagen (nach Ablauf des Auftrags) | 10 |

| Datensätze, Beschreibung und Aufbau der Datensicherungsregeln | 10 |

| Debitorenliste (soweit Bilanzunterlage) | 10 |

| Depotauszüge (soweit nicht Inventare) | 10 |

|

Einfuhrunterlagen (Anträge, Genehmigungen, Erklärungen, Lizenzen, Zollunterlagen etc.) |

10 |

| Eingabebeschreibungen bei EDV-Buchführung | 10 |

| Eingabedatenformate | 10 |

| Eingangsrechnungen einschließlich Berichtigungsbelege dazu | 10 |

| Einheitswertunterlagen | 10 |

| Essensmarkenabrechnungen | 10 |

| Exportunterlagen | 10 |

| Fahrtkostenerstattungsunterlagen | 10 |

|

Fehlermeldungen, Fehlerkorrekturanweisung bei EDV-Buchführung, wenn Buchungsbelege |

10 |

| Frachtbriefe | 6 |

|

Gehaltslisten einschließlich Listen für Sonderzahlungen, soweit Buchungsbeleg |

10 |

| Geschäftsberichte | 10 |

| Geschäftsbriefe (zugegangene und versandte) | 6 |

|

Geschäftsbriefe (zugegangene und versandte), als Buchungsbeleg wie z.B. Rechnungen und Gutschriften |

10 |

| Geschenknachweise | 10 |

| Gewinn- und Verlustrechnung (nur Jahreserfolgsrechnungen) | 10 |

| Grundbuchauszüge, wenn Inventurunterlagen | 10 |

| Grundstücksverzeichnis (soweit Inventar) | 10 |

| Gutschriften im Sinne von “umgekehrten Rechnungen” | 10 |

| Handelsbriefe (außer Rechnungen oder Gutschriften) | 6 |

| Handelsbücher | 10 |

|

Handelsregisterauszüge, beglaubigte oder soweit im eigenen Interesse erforderlich |

10 |

| Hauptabschlussübersicht | 10 |

| Inventare (§240 HGB) | 10 |

| Investitionszulage (Unterlagen) | 6 |

| Jahresabschluss mit Erläuterungen | 10 |

| Journale für Hauptbuch oder Kontokorrent | 10 |

|

Kalkulation und Kalkulationsunterlagen, wenn handels- oder steuerrechtlich relevant z.B. für Vorratsbewertung |

10 |

| Kassenberichte | 10 |

| Kassenbücher/-blätter | 10 |

| Kassenzettel | 10 |

|

Kassenzettel, wenn Tagessummenbons aufbewahrt werden, dann müssen keine Kassenzettel aufgehoben werden |

0 |

| Kontenpläne und Kontenplanänderungen | 10 |

| Kontenregister | 10 |

| Kontoauszüge | 10 |

| Konzernabschluss (§290 HGB) | 10 |

| Konzernlagebericht (§§290, 350 HGB) | 10 |

| Kreditunterlagen, wenn Korrespondenz | 6 |

| Kreditunterlagen, wenn Buchungsbeleg | 10 |

| Lageberichte, wenn Bilanzunterlagen | 10 |

| Lagerbuchführungen | 10 |

| Lieferscheine | 6 |

| Lieferscheine, sofern als Belegnachweis v.a. i. Zshg. mit einer Rechnung | 10 |

| Lohnbelege als Buchungsbelege | 10 |

| Lohnlisten für Zwischen-, End- und Sonderzahlungen | 6 |

| Magnetbänder, wenn Grundbuch oder Konten- oder Belegfunktion | 10 |

|

Mahnbescheide und Mahnungen (empfangene Handelsbriefe und inhaltliche Wiedergabe abgesandter Handelsbriefe) |

6 |

| Maske (Bildschirm-, Druck-) | 10 |

| Menu-Übersicht | 10 |

| Mietunterlagen (nach Vertragsende), soweit Buchungsbelege | 10 |

| Nachnahmebelege | 10 |

| Nebenbücher | 10 |

| Organisationsunterlagen der EDV-Buchführung | 10 |

| Pachtunterlagen (nach Vertragsende), soweit Buchungsbelege | 10 |

| Postgiroauszüge und Belege, wenn Buchungsbelege | 10 |

| Preislisten | 6 |

| Preislisten, wenn Bewertungs- oder Buchungsunterlagen | 10 |

| Programmablaufbeschreibungen | 10 |

| Programmverzeichnisse | 10 |

| Protokolle, als Handelsbrief | 6 |

| Prozessakten | 10 |

| Prüfungsberichte des Abschlussprüfers | 10 |

| Quittungen | 10 |

| Rechnungen an Unternehmer | 10 |

|

Rechnungen an Nichtunternehmer im Zusammenhang mit Grundstücken (Hinweispflicht) |

2 |

| Reisekostenabrechnung | 10 |

| Repräsentationsaufwendungen (Unterlagen) | 10 |

| Sachkonten | 10 |

| Saldenbilanzen | 10 |

| Schadensunterlagen | 6 |

| Schadensunterlagen, wenn Bilanzunterlagen | 10 |

| Scheck- und Wechselunterlagen | 6 |

| Scheck- und Wechselunterlagen, als Buchungsbeleg | 10 |

| Schriftwechsel | 6 |

| Speicherbelegungsplan der EDV-Buchführung | 10 |

| Spendenbescheinigungen, sofern Buchungsunterlagen | 10 |

| Steuererklärungen und Steuerbescheide | 10 |

| Systemhandbücher | 10 |

| Telefonkostennachweise, wenn Buchungsbelege | 10 |

| Überstundenlisten, wenn Lohnbelege | 10 |

| Unterlagen von Bedeutung für Besteuerung | 6 |

| Verbindlichkeiten (Zusammenstellungen) | 10 |

| Verkaufsbücher | 10 |

| Vermögensverzeichnis | 10 |

| Vermögenswirksame Leistungen (Unterlagen) | 6 |

|

Vermögenswirksame Leistungen (Unterlagen), wenn Buchungsbelege |

10 |

| Versand- und Frachtunterlagen, wenn Buchungsbelege | 10 |

| Versicherungspolicen | 10 |

| Versicherungspolicen, nach Ablauf der Versicherung | 6 |

|

Verträge, sonstige, soweit handels- und steuerrechtlich von Bedeutung und wenn Buchungsbelege |

10 |

| Wareneingangs- und Warenausgangsbücher | 10 |

| Wechsel | 10 |

| Zahlungsanweisungen | 10 |

| Zollbelege | 10 |

| Zugriffsregelungen bei EDV-Buchführung | 10 |

|

Zwischenbilanz (bei Gesellschafterwechsel oder Umstellung des Wirtschaftsjahres) |

10 |

Aufbewahrungsfristen für Privatleute

Auch wenn für Privatpersonen die Regelungen aus dem Handels- und Steuerrecht nicht gelten, gibt es Fristen zu beachten. In der Regel sind diese jedoch deutlich kürzer als bei Unternehmen. Im Folgenden umreißen wir kurz, welche Unterlagen Sie als Privatperson aufbewahren sollten.

Detaillierte Informationen zu einzelnen Dokumenten bekommen Sie in unseren weiterführenden Artikeln:

- Aufbewahrungsfrist Private Unterlagen

- Aufbewahrungsfristen Bankunterlagen

- Aufbewahrungsfristen Dokumente

- Aufbewahrungsfristen Kontoauszüge

- Aufbewahrungsfristen Rechnungen

- Aufbewahrungsfrist Steuerunterlagen

- Aufbewahrungsfrist Versicherungsunterlagen

AUFBEWAHRUNGSFRIST ABGELAUFEN?

Lassen Sie jetzt Ihre Akten 100-prozentig sicher vernichten

Aktenvernichtung online bestellenAngebot erstellenPersönliche Unterlagen

Persönliche Unterlagen, wie Geburtsurkunde, Eheurkunde und Ausweise sollten Sie ihr Leben lang aufbewahren. Diese Dokumente dienen schließlich dazu, ihre Identität festzustellen.

Nachweise über Ihren beruflichen Werdegang bewahren Sie auf, bis Ihre Rentenansprüche geklärt sind.

Mietvertrag

Um eventuelle Streitigkeiten mit dem Vermieter beilegen zu können, empfiehlt sich eine Aufbewahrung über drei Jahre. Somit können Sie auch nach Ende des Mietverhältnisses Nachweise führen.

Steuerunterlagen

Sobald Sie Ihren Steuerbescheid bekommen haben und dieser nicht vorläufig ist, können die dafür eingereichten Unterlagen vernichtet werden. Den Bescheid selbst benötigen Sie mitunter für Anträge (z.B. Elterngeld). Daher lohnt sich eine Aufbewahrung auch ohne Frist.

Rechnungen und Kassenbons

Hier ist die Gewährleistung der Händler bzw. Dienstleister ausschlaggebend. In den meisten Fällen beträgt die Frist zwei Jahre, sie kann in Ausnahmefällen aber länger sein. Für Handwerker gilt bspw. eine Gewährleistungspflicht von fünf Jahren. Daher sollten Rechnungen über handwerkliche Tätigkeiten entsprechend lang aufbewahrt werden.

Bankunterlagen

Unterlagen über Darlehen, Konten oder Sparguthaben sollten Sie so lange aufbewahren, wie sie das Finanzprodukt nutzen. Kontoauszüge sind als Zahlungsnachweise bis zu zwei Jahre aufzubewahren, wenn es sich um einmaligen Zahlungen handelt. Regelmäßige Zahlungen (z. B. Unterhalt) sollten Sie bis zu vier Jahre lang nachweisen können.

Eigentum

Verfügen Sie über Wohneigentum, sollten Sie alle relevanten Unterlagen aufbewahren. Somit können Sie Gewährleistungsansprüche rechtfertigen oder den Wert Ihrer Immobilie ermitteln, falls Sie verkaufen möchten.